この記事の目次

はじめに

「昔はみんなおサイフ持ってたよね~」

数年後にはそんな話をする日が来るかも知れません。

ちょっと大げさですが、CBDCが実用化されればありえる話です。

いきなりですが、

「CBDCって何?」「電子マネーとは違うの?」

という疑問をお持ちではありませんか?

そこでこの記事ではそんなCBDCについての疑問をわかりやすく解説します。

具体的には、

- CBDCとは

- 電子マネーとの違いは

- CBDCのメリットとデメリット

の順番にご紹介していきます。

いずれ日本でもCBDCが実用化される可能性があります。

その時にスムーズに対応できるようにするためにも、今のうちから予備知識をつけておきたいものです。

この記事をお読みいただくと、

「CBDCが実用化されると、私たちの生活がどう変わるか」

ということがおわかりいただけると思います。

わかりやすくまとめましたので、ぜひ読み進めてみてください。

キャッシュレス決済のメリットは?種類や特徴はこちらをチェック。

https://research-online.jp/economy/1848/

給料のデジタル払いのメリットデメリットはこちらをチェック。

https://research-online.jp/life/3274/

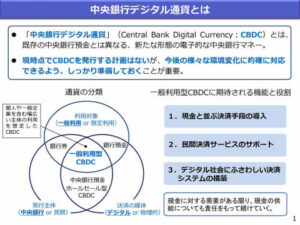

CBDCとは

出典:日本銀行

CBDCとは、Central Bank Digital Currencyの頭文字をとった略で、「中央銀行デジタル通貨」と訳されます。

日本では「デジタル円」といったところでしょうか。

日本銀行のホームページには、下記の3つの条件を満たすものであることとされています。

- デジタル化されていること

- 円などの法定通貨建てであること

- 中央銀行の債務として発行されること

現在、私たちが使っている日本円をデジタル化したものになります。

インターネット上で存在し、インターネット上で流通するものですね。

信用の裏付けとして国が法律に基づいて管理することになるので、中央集権的なシステムと言えます。

補足ですが、仮想通貨の中でシェアが大きいビットコインは、非中央集権的なシステムをとっています。

ここがCBDCと仮想通貨との最大の違いです。

CBDC導入の流れ

キャッシュレス決済の普及や、貨幣・紙幣の製造・管理・廃棄にかかるコスト削減の期待が高まっていることによります。

ただし、日本では緊急的にCBDCの実用化を進めなければいけない状況ではありません。

その理由としては、

- すでにあらゆる種類のキャッシュレス決済が普及していること

- 通貨の信用性が高いこと

- 現金主義志向が高い国民性

- 開発コスト・実用化コストの問題

などがあげられます。

とはいえ、世界的なデジタル通貨への移行の流れの中で、日本だけが現金主義で突き進むというのは不可能と言えそうです。

遅かれ早かれ、日本でもCBDCは実用化されると考えられます。

そのひとつの時期として予想されているのが、2024年の新札切り替えのタイミングです。

実際どうなるかは現時点ではわかりませんが、頭の中にとどめておくべきでしょう。

CBDと電子マネーとの違いは?

CBDCと電子マネー、どちらもオンラインでの利用ができます。

この両者の違いはどこにあるのでしょうか?

ここでは3つ、例を挙げてみました。

(CBDCについては予想の範囲のものです。実用化されるときには状況が変わっている可能性があることをご了承ください。)

どこでも、誰でも使える

CBDCは日本円をデジタル化したものです。

当然ながら日本国内なら、どこでも、誰でも使うことができます。

それに対して、電子マネーは種類によって利用できる店舗や施設が限られています。

これはクレジットカードについても同様です。

個人間で送金できる

CBDCはインターネット上での決済や送金が可能です。

なおかつ個人と店舗、個人と行政、だけでなく、同意が取れれば個人と個人の間での送金が可能になります。

親御さんから一人暮らしをしているお子さんに仕送りをするときも、パソコンやスマホで送金できるようになります。

それに対して、電子マネーには決済機能のみ与えられています。

決済に手数料がかからない

CBDCはオンラインでの数字のやり取りでお金が移動します。

このため、手数料はかからないと考えられます。

電子マネーの場合は、利用者は決済手数料は払いませんが、店舗側は手数料を支払わなければなりません。

CBDCのメリットとデメリット

現時点で考えられるメリットとデメリットを紹介していきます。

どこまで実用化されるかは不明ですが、CBDCには通貨の概念、大げさに表現すれば時代が変わるほどのインパクトがあります。

CBDCのメリット

・社会保障制度の効率化

国が国民一人ひとりの資産状況を把握できるようになるため、補助が必要な世帯に効率的に保証を充てることができます。

・課税の効率化

国が個人の収入を把握できるようになるため、収入に応じた税額を効率的に徴収できるようになります。

・納税の効率化

個人が収入を報告する必要がなくなり、確定申告なども不要になると考えられます。

・融資の簡略化・効率化

個人の資産、所得がデータベース化されているため、人が融資の調査・判断をする必要がなくなります。

現在、金融期間の中の人が融資判断をしていますが、信用スコアなどに基づいた融資判断がされるようになります。

また、個人間での融資も可能になるのではと考えられています。

・公共料金支払いの効率化

IoT(モノのインターネット化)と連動することによって、個人の口座と電気・ガス・水道などのメーターがつながることが可能になります。

公共料金の使用料金をその都度、口座から引き落とすことも可能になります。

・詐欺やマネーロンダリングなどの金融犯罪の対策

お年寄りを狙った振り込め詐欺などが増加しています。

詐欺事件の被害にあった場合、被害者の口座から引き出されたお金が、どの(誰の)口座に移ったか、どういう経路でお金が流れたか、などの足取りを特定できるようになります。

ここで金融犯罪対策のメリットについて掘り下げてみましょう。

CBDCが実用化されれば、不正に入手したお金を使用させない、などの措置をとることも可能になるかも知れません。

つまり、このお金は不正に入手されたものだと識別することができるということです。

これをもっと大きな視点から見るとどうなるでしょうか。

不正に入手したことが特定されて、持っていても使うことができないお金のために詐欺をはたらく人がいるでしょうか?

おそらくいないでしょう。CBDCの実用化によって、金融詐欺という犯罪がなくなる可能性もでてきますね。

CBDCのデメリット

・銀行などの金融機関の縮小・人員削減

銀行や信用金庫、信販会社や保険会社などの金融系の仕事が大幅に縮小していくでしょう。

これまでは、AI(人工知能)の普及によって企業の倒産や人員削減が進むと考えられていました。

ところが、ここにきてCBDCの実用化が検討され始めたことで、金融業界の再編や人員削減が現実味を帯びてきたように感じられます。

・国家の干渉が強まる

CBDCが実用化されると、国家が個人の資産状況を把握で来るようになると考えられています。

平均的な収入の一般人なら資産を把握されてもどうってことはありませんが、常に監視されているような感覚に不快感を感じる人もいるかも知れません。

富裕層に属する人は、国家の干渉に強い不快感を表すだろうと予想されています。

資産が多いということは、課税のターゲットにされかねないからでしょう。

とはいえ、国家の監視によって、世の中のお金に関わる不正がなくなり、税金が有効に活用されるようになれば、これはメリットだとも考えることができますね。

まとめ

最後までお読みいただき、ありがとうございます。

この記事では、

- CBDCとは

- 電子マネーとの違いは

- CBDCのメリットとデメリット

について解説してきましたが、いかがでしたでしょうか。

CBDCの大まかな枠組みだけでもご理解いただけたらさいわいです。

現時点では、実用化するか検討に入る、という段階です。

実際に実用化されるのか、実用化された場合はどういう影響や効果があるのか、とても楽しみです。

CBDCの実用化は時代や世の中の価値観を変えるほどのインパクトが予想されています。

あなたはCBDCの実用化についてどんな感想をお持ちになりましたか?