令和6年(2024年)分の年末調整は、税制改正や新たな控除の適用に伴い、申告手続きや申告書の記入内容にいくつかの重要な変更点があります。

会社で働く給与所得者にとって、年末調整は税負担を軽減するための大事な手続きですが、近年は控除内容の増加や複雑化により、ミスが発生しやすくなっています。

ここでは、2024年分年末調整における重要な変更点と実務上の注意点を"国税庁のホームページよりリサーチし"解説します。

- 2024年の年末調整の変更点:

定額減税の導入や申告書類の簡素化により、給与所得者の所得税や住民税の計算が変更されました。 - 実務上の注意点:

社会保険料控除やiDeCoの申告でのミスが多いため、証明書の有無や名義確認が重要です。また、退職や家族構成の変化にも注意が必要です。 - 源泉徴収票の確認:

年末調整後に源泉徴収票で正確に控除が反映されているか確認し、疑問点は人事部門に相談しましょう。

公式LINEに今すぐ登録

「Research Online +Plus」は、ビジネスマンが気になる情報発信や、資産運用を行う際に直面する独自の課題を解決する環境を提供します♪

無料診断、相談を行なっていますので是非ともLINE登録して質問してください♪

この記事の目次

2024年の年末調整の変更点

2024年の年末調整では、税制改正により多くの変更が行われています。特に「定額減税」の導入や、申告書類の簡素化が実務上の大きなポイントです。

これらの変更点を把握し、正しい手続きを進めるためには、事前の準備が重要となります。

1.定額減税の適用

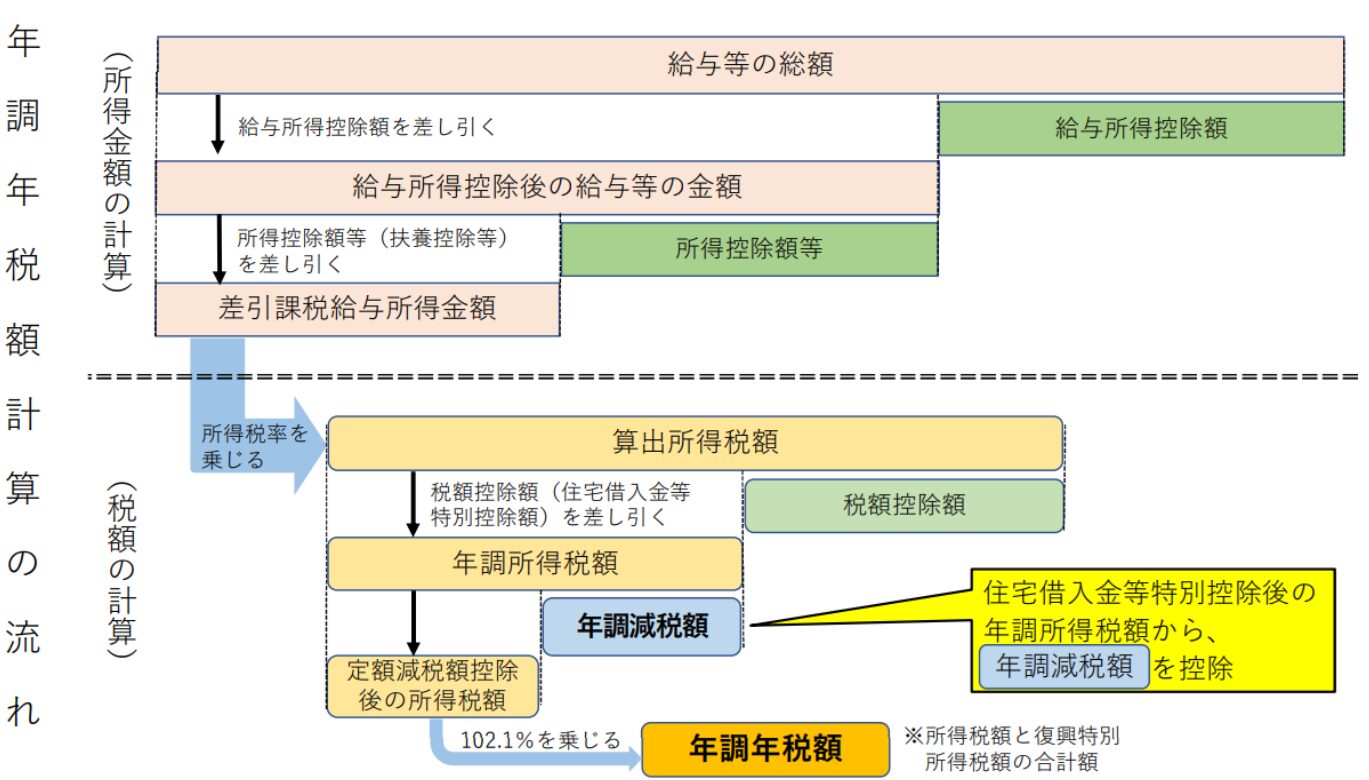

令和6年には、新たに定額減税が施行され、給与所得者の所得税や住民税が軽減されます。この減税措置により、年末調整での計算に以下の内容が影響を与えます。

- 定額減税額:

所得税は一人当たり3万円、住民税は1万円が基本です。同一生計配偶者や扶養親族がいる場合、それぞれ1人あたり追加で3万円(所得税)が控除されます。 - 対象者:

合計所得金額が1,805万円以下(給与収入のみの場合は2,000万円以下)の納税者が対象です。 - 新しい記載欄の追加:

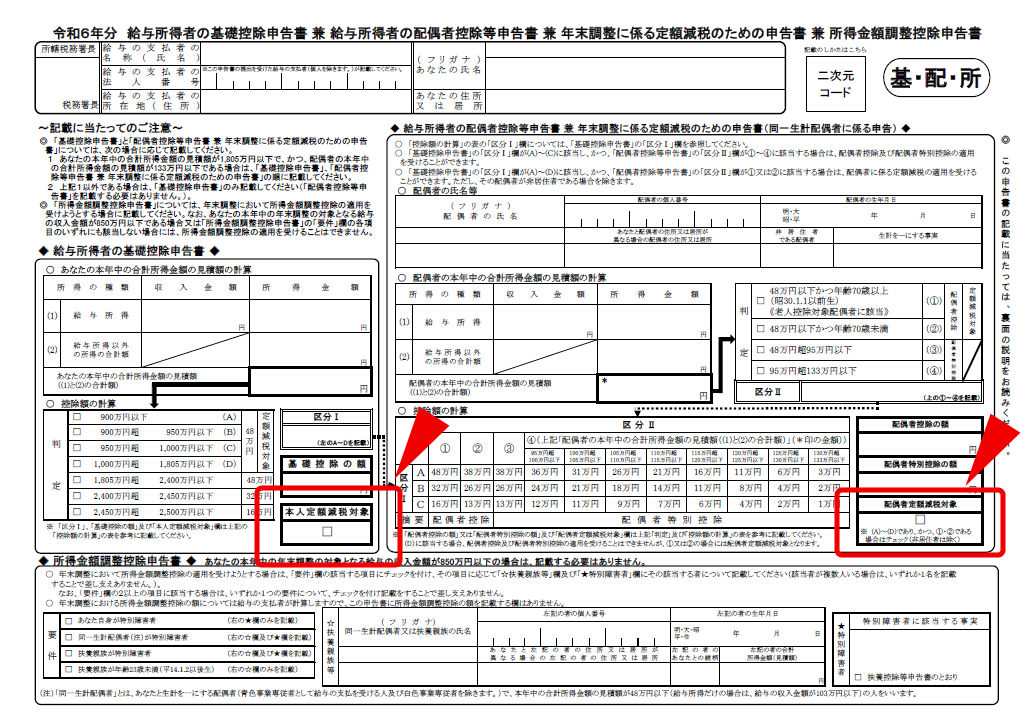

給与所得者の基礎控除申告書兼配偶者控除等申告書には、定額減税に関する新たな記載欄が追加されています。申告書記入時の記入漏れに注意しましょう。![]()

出典:国税庁 PDF「 令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」

2.申告書類の簡素化

2024年の年末調整から、いくつかの書類が簡素化されています。手続きが効率化される一方で、新しい書式に慣れていない場合は、ミスや記入漏れが発生しやすいため注意が必要です。

- 保険料控除申告書:

生命保険料控除や地震保険料控除の欄から「続柄」欄が削除されました。 - 扶養控除等申告書:

前年から変更がない場合は「変更なし」と記載するだけで提出可能です。例えば、扶養親族が前年と同じで収入見込みに変更がない場合、この簡略記入が適用されます。

定額減税とは?対象者や減税額をわかりやすく解説

近年の物価高に対応するため、2024年(令和6年)6月から定額減税制度が導入され、所得税3万円と住民税1万円が控除されます。これは、給与所得者や個人事業主、公的年金等受給者が対象で、家族構成や働き方によって減税額が変わる点が特徴です。本セクションでは、定額減税の目的や対象者、減税額の計算方法について解説し、具体的なシミュレーションを通して理解を深めていきます。

定額減税とは?わかりやすく解説

物価上昇による生活負担が増える中、日本政府は個人の可処分所得を増やす目的で、2024年4月1日に「令和6年度税制改正法」により定額減税を施行しました。これにより、納税者本人およびその配偶者、扶養親族1人あたり所得税3万円と住民税1万円の計4万円が控除されます。所得税・住民税にそれぞれ所得制限が設けられており、所得税の合計所得金額が1,805万円を超える人、また住民税の合計所得が1,805万円超の人は対象外です。

定額減税の対象者

所得税の対象者

以下の条件をすべて満たす人が所得税の定額減税を受けられます。

- 納税者:2024年分の所得税の納税者である

- 居住地:日本国内在住

- 所得制限:2024年の合計所得金額が1,805万円以下(給与のみなら2,000万円以下)

住民税の対象者

住民税の減税対象者の要件も所得税と類似していますが、2023年の所得に基づいて対象が決まります。2023年度分住民税が課される納税者であり、日本国内居住で所得制限を満たすことが条件です。

定額減税の減税額

定額減税額は、家族構成によっても変わります。以下、所得税・住民税それぞれの減税額の詳細です。

- 所得税:納税者本人は3万円、同一生計配偶者および扶養親族1人につき3万円

- 住民税:納税者本人は1万円、同一生計配偶者および扶養親族1人につき1万円

たとえば、扶養親族1人を含む3人家族の場合、合計減税額は12万円(所得税9万円+住民税3万円)です。

定額減税の実施方法

給与所得者の場合

- 所得税:2024年6月1日以降、最初の給与から控除開始。月々の源泉徴収から減税額を差し引き、控除しきれない場合は翌月に繰り越されます。

- 住民税:2024年6月分の徴収を省略し、翌月以降の月割り額から減税額を差し引いた金額が特別徴収されます。

個人事業主や公的年金等受給者の場合

- 個人事業主:確定申告時に減税額が適用されます。また、予定納税者は予定納税分から控除。

- 公的年金受給者:年金支給額から控除が行われ、源泉徴収の負担が軽減されます。

【定額減税の対象外】住民税非課税世帯・低所得層の給付措置

納税額が基準に満たない非課税世帯や、住民税均等割のみ課税される世帯には、定額減税の代替措置として給付金が支給されます。非課税世帯は1世帯当たり10万円、住民税均等割世帯は1世帯当たり10万円が給付され、18歳以下の子どもには追加で5万円が給付されます。

公式LINEに今すぐ登録

「Research Online +Plus」は、ビジネスマンが気になる情報発信や、資産運用を行う際に直面する独自の課題を解決する環境を提供します♪

無料診断、相談を行なっていますので是非ともLINE登録して質問してください♪

提出する申告書の一部簡素化について

今年の年末調整からは、以下の2種類の申告書が簡素化されることとなりました。これにより、従業員や経理担当者の負担が軽減され、スムーズな手続きが期待されています。

1. 【給与所得者の扶養控除等(異動)申告書】の簡素化

対象:令和7年1月1日以降に支払われる給与等について適用

「給与所得者の扶養控除等(異動)申告書」では、従来、扶養親族の異動がない場合でも年末調整を受ける年の申告欄や翌年の支払分について全て記入が必要でした。しかし、今回から前年(令和6年分)の内容に変更がない場合には、**「簡易な扶養控除等申告書」**を提出できるようになり、すべての欄に記入する必要がなくなります。

- 簡易な扶養控除等申告書とは:前年に提出した扶養控除等申告書と変更がない場合、「異動がない旨」を記載するだけでよい申告書です。これにより、記入が簡略化され、ミスも減少することが期待されます。

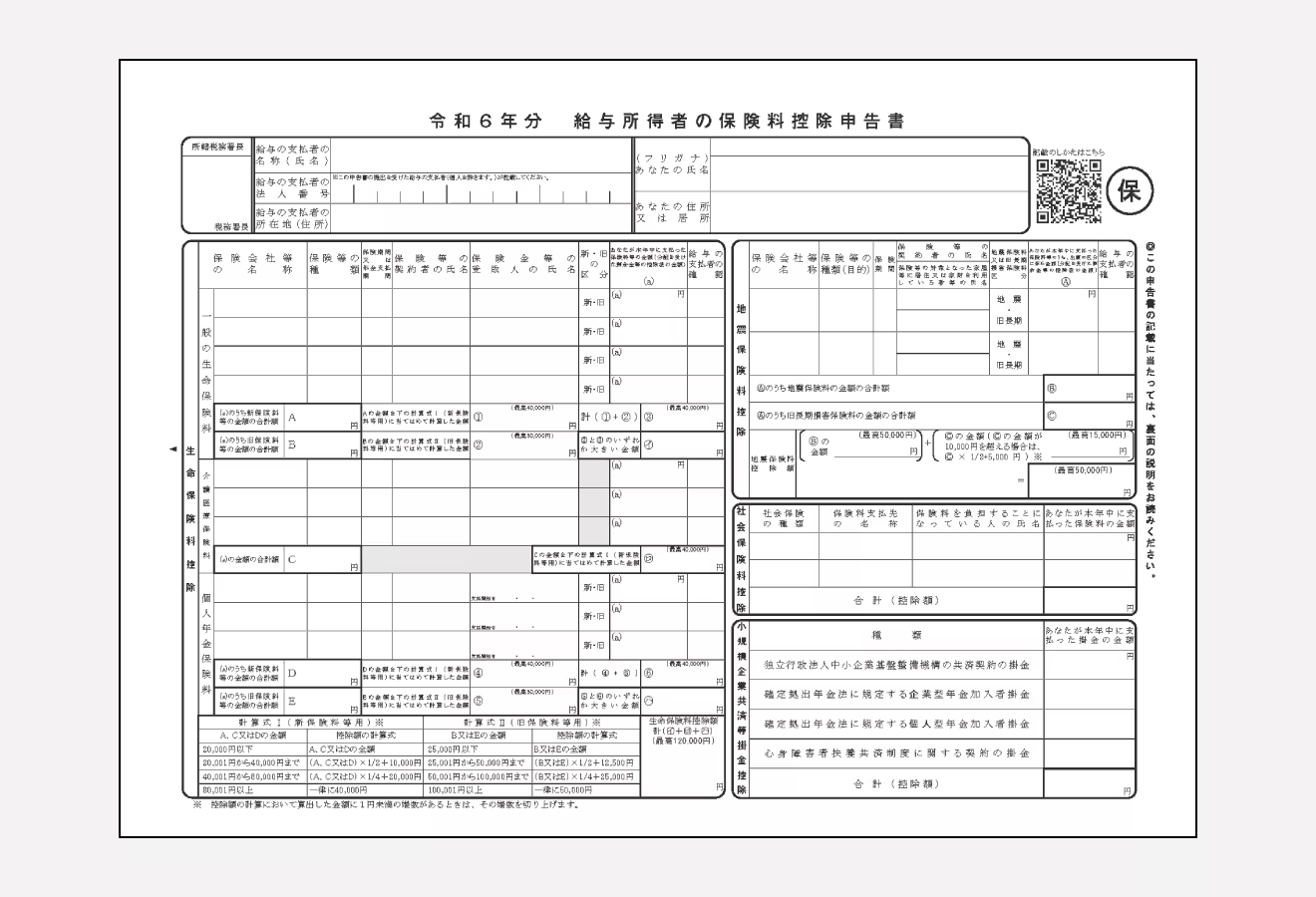

2. 【給与所得者の保険料控除申告書】の簡素化

対象:令和6年版から適用

「給与所得者の保険料控除申告書」も簡素化され、以下のように記載欄が削除されました。

- 生命保険料控除:「保険金等の受取人」欄における「あなたとの続柄」欄が削除されました。

- 地震保険料控除:保険の対象である家屋等の居住者に関する「あなたとの続柄」欄が削除されました。

- 社会保険料控除:保険料負担者に関する「あなたとの続柄」欄が削除されました。

これまで受取人や保険料負担者との続柄を記入する欄が設けられていましたが、今回の改正で続柄欄が不要となり、申告書の記入がさらに簡略化されました。

実務上の注意点:よくあるミスと防止策

年末調整では複数の控除が適用されるため、実務担当者や従業員がミスを防ぐための対策を事前に講じることが大切です。

1. 社会保険料控除の記入ミス

社会保険料控除は、従業員が支払った社会保険料を全額控除できるもので、間違いが発生しやすいポイントです。

- 保険料控除申告書の記入:

国民健康保険料や国民年金などの支払いについて、証明書の必要・不要を正しく理解し、正確に記入することが求められます。控除証明書の不要な項目(国民健康保険など)と必要な項目(国民年金など)を確認しましょう。 - 転職時の確認:

転職によって社会保険の支払いが変わる場合もあるため、加入状況や支払い記録を正確に反映させましょう。

2. iDeCoの控除申告に関する注意点

個人型確定拠出年金(iDeCo)は、所得控除の対象となる一方で、年末調整での申告が複雑なため、特に注意が必要です。

- 企業型DCとの違い:

企業型確定拠出年金(DC)は会社負担のため、年末調整で個人が申告する必要はありません。個人で負担したiDeCoのみが控除の対象となります。 - 家族名義のiDeCoは対象外:

本人以外の名義のiDeCoは、たとえ支払ったのが本人であっても控除の対象にはなりません。申告する際は本人名義のみを適用対象として申告しましょう。

3. 退職や家族構成の変化による扶養控除

年の途中で配偶者や扶養親族が退職した場合や家族構成が変わった場合、扶養控除の適用に影響を与えるため、年末調整時に再確認が必要です。

- 配偶者の所得見積もり:

退職や収入の減少が見込まれる場合、配偶者控除の適用条件に変更があるかを再確認しましょう。 - 家族構成の変化:

家族構成の変化があると扶養控除に影響が出るため、扶養控除等申告書に正確な情報を記入することが大切です。

2024年分源泉徴収票のポイント

年末調整が完了した後、従業員が源泉徴収票を確認することで、控除漏れや減税額の反映漏れを防ぐことができます。

- 源泉徴収票の内容確認:

年末調整で適用した控除や減税額が正しく反映されているか確認しましょう。特に定額減税の額が正確に記載されているかを確認します。 - 不明点は人事部門へ相談:

疑問がある場合は、早めに人事や経理担当者に確認することが推奨されます。

4. 申告書の準備と正確な記入でミスを防ぐ

年末調整での申告ミスを防ぐためには、以下のような準備と対策を講じると良いでしょう。

- 証明書の早めの確認:

社会保険料や医療費、寄付金などに関する証明書を早めに用意し、必要な箇所を確認しておきましょう。 - 申告書の下書き:

提出前に申告書の下書きを行うことで、記入ミスや記入漏れを防止します。 - 担当者との連携:

人事や経理担当者との連携を密にし、不明点を確認しながら申告を進めましょう。

年末調整をミスなく進めるために

2024年分の年末調整は、定額減税の適用や申告書類の簡素化に伴い、いくつかの新しい注意点が生じています。

従業員と担当者の両方が変更点を正しく把握し、正確な記入やチェックを行うことで、年末調整の手続きをスムーズに進めることができます。

年末調整の申告内容や源泉徴収票の内容をしっかり確認し、税額調整を適正に行いましょう。

リサーチオンラインは、働く皆さんを応援しています!

リサーチオンラインを運営するリサーチバンク株式会社では、iDeCo (イデコ)、NISA(ニーサ)、新NISA(ニーサ)を基本とした年金対策、税金対策のご相談をお受けし、様々な悩みを解決してきました。実際、政府は個人の資産を増やすには「貯金から投資へ」シフトする必要があるというスローガンを長らく掲げています。

しかしながら、実際に投資を行っている人の割合は、全国20代〜70代の男女1,000人に調査した結果、約3割しかいませんでした。長年根付いてきた「お金をためるなら貯金」という概念を変えるには、正直高齢者では難しいかもしれません。若いうちから「お金をためる」ことを意識すれば、暮らしや気持ちにも余裕が持てるようになります。

リサーチバンクでは、日々頑張っている女性のために"相談のしやすさ"に特化した公式LINE「Research Online +Plus」を立ち上げ不安解消のお手伝いを行っています。

公式LINEに今すぐ登録「Research Online +Plus」は、資産運用を行う際に直面する独自の課題を理解し、それらに対応することで、自信を持って投資を行うことができる環境を提供します。将来を明るく過ごすために、まずは資産形成を考えましょう。相談はLINEから24時間いつでも無料で受け付けておりますのでお気軽にご相談ください♪