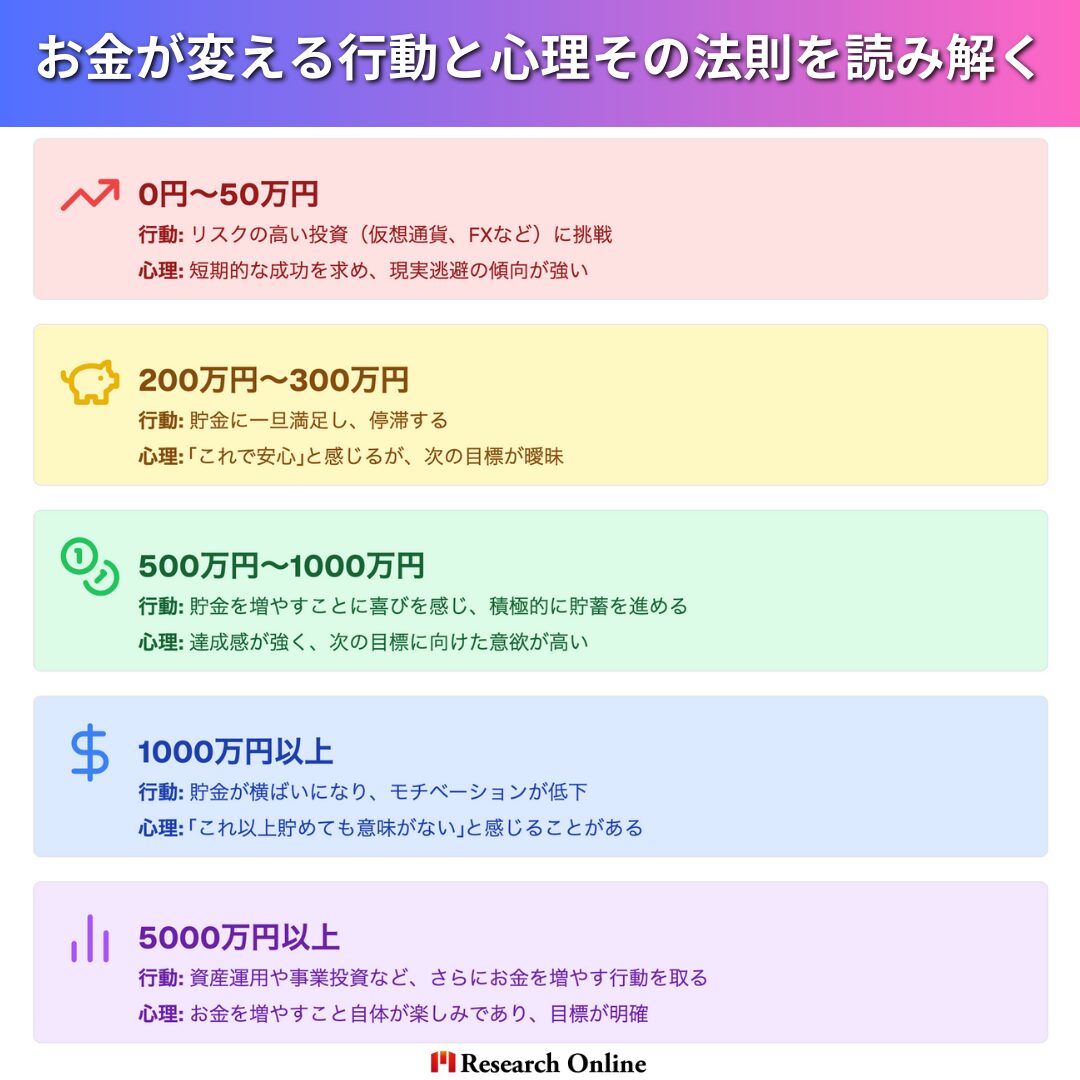

- 貯金額によって共通する行動パターンや心理的特徴があり、資産形成のステージごとに課題とチャンスが存在する。

- 日本人の平均貯金額と中央値には大きな差があり、自分の貯金レベルを正しく把握することが重要。

- 貯金が増えても停滞しやすい時期があり、目標設定や資産運用の工夫が将来の計画を成功させる鍵となる。

「今さら聞けないお金の疑問」をプロに相談してスッキリ解決!

リサーチバンク株式会社では、「源泉徴収票の見方」「所得税や住民税の計算」「手取りを増やすコツ」など、お金に関する疑問をやさしくシンプルに解説します。さらに、ふるさと納税についてもアドバイス!控除上限額や節税の仕組み、手続き方法まで丁寧にサポートします。今こそ、お金の基本を押さえて、自分の収入をしっかり理解するチャンス!この機会に、お金の不安を解消してみませんか?

この記事の目次

貯金額ごとの行動パターンとは?

貯金額が異なると、行動や心理に共通する傾向が見られます。以下の表は、貯金額ごとの行動パターンと心理的特徴をまとめたものです。

※ これらの傾向は一般的なものであり、個人の状況や価値観によって異なる場合があります。 自分の財務状況と目標に合わせて、適切な行動を選択することが重要です。

日本人の年齢別平均貯金額と中央値

貯金額を考える際、平均値だけでなく中央値も重要です。平均値は一部の高額貯蓄者によって引き上げられるため、実際の貯蓄状況を正確に反映していない場合があります。一方、中央値はデータの真ん中の値を示し、多くの人の実態に近い指標となります。以下に、日本人の年齢別平均貯金額と中央値を示します。

年齢別貯金額の比較表

参考:金融広報中央委員会の「家計の金融行動に関する世論調査」

平均値と中央値の違いを理解する重要性

- 平均値:一部の高額貯蓄者が全体の数値を引き上げるため、実態よりも高く見えることがある。

- 中央値:データの真ん中の値を示し、多くの人の実態に近い。

例えば、20代の平均貯金額は183万円ですが、中央値は50万円と大きな差があります。これは、一部の高額貯蓄者が平均値を引き上げているためです。自分の貯金額を評価する際には、中央値を参考にすることで、より現実的な目標を立てることができます。

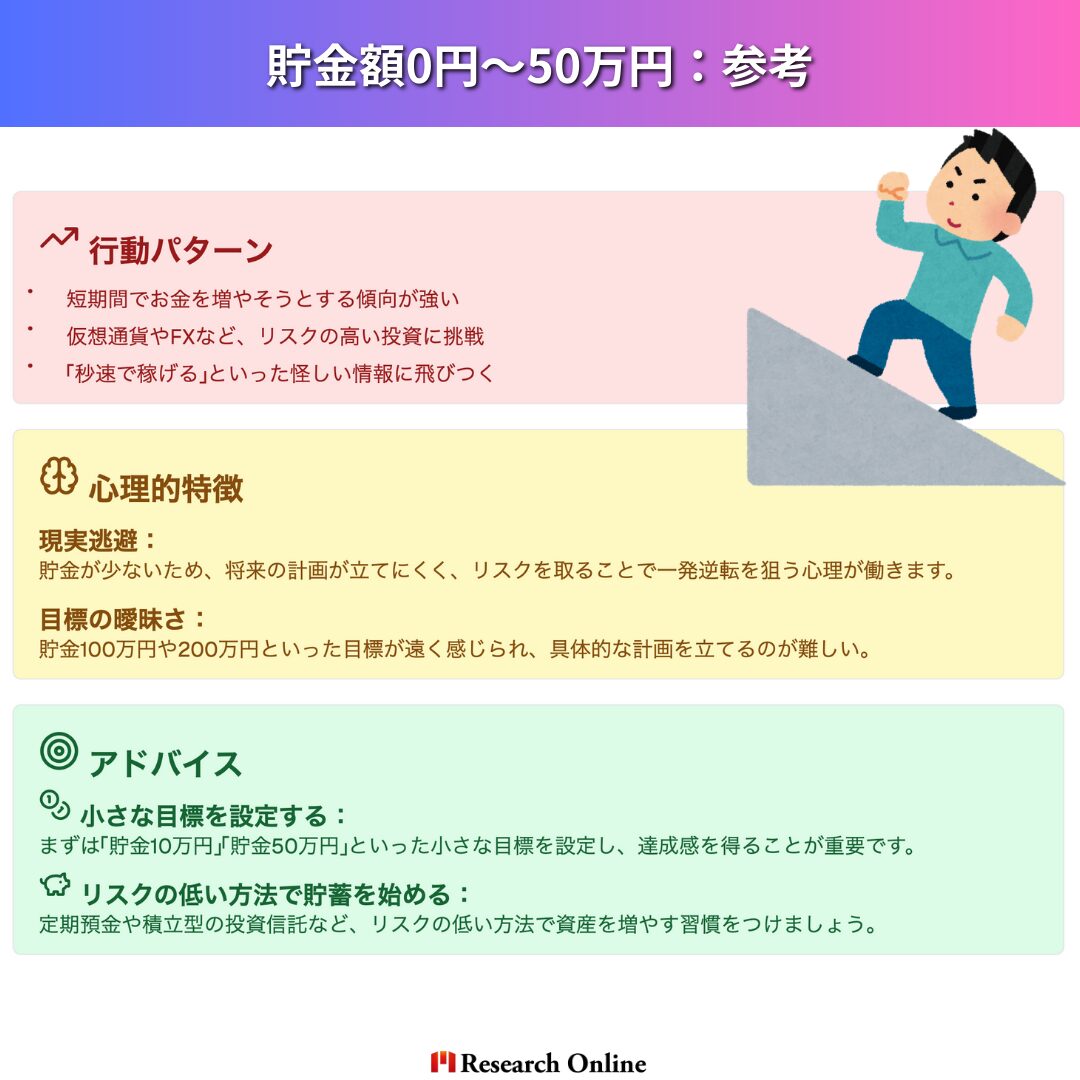

貯金額0円~50万円

行動パターン

貯金が0円~50万円の人は、短期間でお金を増やそうとする傾向が強いです。仮想通貨やFXなど、リスクの高い投資に挑戦する人が多く見られます。また、「秒速で稼げる」といった怪しい情報に飛びつくケースも少なくありません。

心理的特徴

- 現実逃避:貯金が少ないため、将来の計画が立てにくく、リスクを取ることで一発逆転を狙う心理が働きます。

- 目標の曖昧さ:貯金100万円や200万円といった目標が遠く感じられ、具体的な計画を立てるのが難しい。

アドバイス

- 小さな目標を設定する:まずは「貯金10万円」「貯金50万円」といった小さな目標を設定し、達成感を得ることが重要です。

- リスクの低い方法で貯蓄を始める:定期預金や積立型の投資信託など、リスクの低い方法で資産を増やす習慣をつけましょう。

貯金額200万円~300万円

行動パターン

貯金が200万円~300万円になると、多くの人が「これで安心」と感じ、一旦貯金を止めてしまう傾向があります。この層は、貯金額が数年間変わらない「停滞ゾーン」に入りやすいです。

心理的特徴

- 安心感の増加:貯金がある程度あることで、経済的な不安が軽減されます。

- 次の目標が不明確:300万円を超えると、次に何を目指すべきかが曖昧になり、行動が停滞します。

アドバイス

- 具体的な目標を設定する:例えば、「500万円を目指す」「旅行や車の購入資金を貯める」といった具体的な目標を設定することで、モチベーションを維持しましょう。

- 資産運用を始める:少額から始められるつみたてNISAや投資信託などを活用し、貯金を効率的に増やす方法を検討します。

- 固定費を見直す:保険や通信費などの固定費を削減することで、貯金のペースを加速させることができます。

貯金額500万円~1000万円

行動パターン

この層は、貯金を増やすことに喜びを感じ、積極的に貯蓄を進める時期です。預金口座の数字が増えることに達成感を覚え、次の目標に向けて意欲的に行動します。

心理的特徴

- 達成感の高まり:500万円や600万円といった節目を超えることで、自分の努力が実を結んだという感覚を得ます。

- 次の目標が明確:1000万円という大きな目標が視界に入り、さらに貯金を増やそうとする意欲が高まります。

アドバイス

- 資産運用を拡大する:株式投資や不動産投資など、リスクをコントロールしながら資産を増やす方法を検討しましょう。

- ライフイベントを計画する:結婚、住宅購入、子育てなど、将来のライフイベントを見据えた貯金計画を立てます。

- 貯金のペースを維持する:この時期は貯金が楽しいと感じるため、ペースを崩さずに計画的に進めることが重要です。

貯金額1000万円以上

行動パターン

貯金が1000万円を超えると、一旦モチベーションが低下する「倦怠感」状態に陥る人が多いです。この層は、次の目標を見失い、貯金が横ばいになる傾向があります。

心理的特徴

- 達成感と虚無感の混在:1000万円という大きな目標を達成したものの、「これ以上貯めても意味がない」と感じることがあります。

- 次の目標が不明確:1100万円や1200万円といった目標はインパクトが薄く、モチベーションが低下します。

アドバイス

- 貯金を分散する:例えば、1000万円のうち300万円を別の口座に移すことで、新たな目標を設定しやすくなります。

- ライフスタイルを見直す:資産が増えたことで、より豊かなライフスタイルを実現するための計画を立てます。

- 新たな投資先を検討する:不動産や事業投資など、これまでとは異なる投資先を検討することで、資産運用の幅を広げましょう。

貯金額5000万円以上

行動パターン

貯金が5000万円以上になると、資産運用や事業投資など、さらにお金を増やす行動を取る人が多くなります。この層の人々は、単にお金を貯めるだけでなく、資産を効率的に運用することに楽しみを見出します。

心理的特徴

- お金を増やすこと自体が楽しみ:この層の人々は、資産を増やす行為そのものに喜びを感じます。

- さらなる目標を追求:1億円、2億円といった次の大きな目標を設定し、挑戦を続けます。

- 経済的自由の追求:お金を増やすことで、より自由なライフスタイルを実現しようとします。

アドバイス

- リスク管理を徹底する:資産が大きくなるほど、リスク管理が重要になります。分散投資や専門家のアドバイスを活用しましょう。

- ライフプランを見直す:資産が増えたことで、ライフスタイルや目標を再設定する必要があります。例えば、早期リタイアや家族への資産継承を計画することも一案です。

- 社会貢献を考える:資産を社会に還元することで、自己実現や満足感を得ることができます。

貯金額ごとの行動パターンを活かした将来設計

貯金額ごとの行動パターンと心理的特徴を理解することで、より効果的な将来設計が可能になります。それぞれの貯金額層に応じた具体的なアプローチを以下に詳述します。

貯金額0円~50万円の人の将来設計

短期的な目標を設定し、支出を見直す

- 現状分析: まずは現在の収支を把握し、無駄な支出を削減します。例えば、サブスクリプションサービスの見直しや、外食費の削減が効果的です。

- 緊急予備資金の確保: 生活費1~2か月分の緊急資金を目標に、小額からでも貯蓄を始めることが重要です。

副業やスキルアップを通じて収入を増やす努力をする

- 収入源の多様化: 副業やフリーランスの仕事を検討し、収入を増やす機会を模索します。

- スキルアップ: 資格取得やオンライン学習を活用し、キャリアアップを目指します。これにより、将来的な収入増加が期待できます。

貯金額200万円~300万円の人の将来設計

次の目標を明確にし、資産運用を始める

- 中期的な目標設定: 例えば、車の購入や旅行資金の確保など、具体的な目標を設定します。

- 資産運用の開始: 少額から始められる投資信託や積立型の金融商品を活用し、資産を増やす仕組みを構築します。

固定費を見直し、貯金のペースを加速させる

- 家計の最適化: 家賃や保険料、通信費などの固定費を見直し、節約できる部分を特定します。

- 自動貯蓄の活用: 給与天引きや自動振替を利用し、貯蓄を習慣化します。

貯金額500万円~1000万円の人の将来設計

貯金のペースを維持し、資産運用を拡大する

- 分散投資: 株式や債券、不動産投資信託(REIT)など、リスク分散を意識した投資を検討します。

- 長期的視点: 老後資金や子どもの教育費など、長期的な目標に向けた資産形成を進めます。

ライフイベントを計画し、将来の支出に備える

- ライフプランの作成: 結婚、住宅購入、子育てなどのライフイベントを見据えた資金計画を立てます。

- 保険の見直し: 必要に応じて生命保険や医療保険を見直し、リスクに備えます。

貯金額1000万円以上の人の将来設計

新たな目標を設定し、貯金を分散する

- 目標の再設定: 例えば、セカンドハウスの購入や趣味への投資など、新たな目標を明確にします。

- 資産の分散管理: 国内外の投資商品や不動産など、異なる資産クラスへの分散を検討します。

ライフスタイルを見直し、資産運用の幅を広げる

- 生活の質の向上: 趣味や旅行など、生活の質を高めるための支出を計画的に行います。

- 専門家の活用: ファイナンシャルプランナーや投資アドバイザーに相談し、資産運用の最適化を図ります。

貯金額5000万円以上の人の将来設計

資産運用を最適化し、社会貢献を考える

- 高度な資産運用: プライベートバンキングやヘッジファンドなど、高度な運用手法を活用します。

- 社会貢献: 寄付や社会的インパクト投資を通じて、社会に貢献する選択肢を検討します。

家族や次世代への資産継承を計画する

- 相続対策: 税制を考慮した資産分配や信託の活用を検討します。

- 教育資金の提供: 子どもや孫の教育資金を支援し、次世代の成長をサポートします。

各貯金額層に応じた行動を取ることで、より効果的な資産形成と将来設計が可能になります。自分の状況に合った計画を立て、着実に実行していくことが成功への鍵です。

質問(FAQ)|株式投資における確定申告と損益通算

1. 貯金がゼロでも投資を始めるべきですか?

貯金がゼロの場合、まずは生活費1~2か月分の緊急予備資金を確保することが優先です。その後、少額から始められる投資信託やつみたてNISAを活用することで、無理なく投資をスタートできます。

2. 資産額が50万円以下の場合、どのような投資が適していますか?

少額から始められる投資信託やロボアドバイザーがおすすめです。これらはリスクが分散されており、初心者でも安心して運用を始められます。また、つみたてNISAを活用することで、税制優遇を受けながら資産形成が可能です。

3. 資産額が200万円~300万円の場合、投資で何を優先すべきですか?

この資産額では、資産運用を本格的に始めるタイミングです。インデックスファンドやETFを活用し、分散投資を行うことでリスクを抑えながら資産を増やすことができます。また、中期的な目標(旅行や車の購入など)を設定し、それに合わせた運用計画を立てることが重要です。

4. 資産額が500万円以上の場合、どのように投資を拡大すれば良いですか?

500万円以上の資産を持つ場合、分散投資をさらに強化することが重要です。株式、債券、不動産投資信託(REIT)など異なる資産クラスに投資することで、リスクを分散しつつリターンを最大化できます。また、長期的な視点で老後資金や教育資金の準備を進めることも検討しましょう。

5. 資産額が1000万円を超えた場合、投資戦略はどう変えるべきですか?

1000万円以上の資産を持つ場合、資産の分散管理がさらに重要になります。国内外の投資商品や不動産など、異なる市場や資産クラスに投資することで、リスクを抑えつつ安定したリターンを目指せます。また、ファイナンシャルプランナーに相談し、専門的なアドバイスを受けるのも有効です。

6. 投資を始めるのに最適なタイミングはいつですか?

投資を始めるのに最適なタイミングは「今」です。早く始めることで、複利の効果を最大限に活用できます。少額からでも始めることで、投資の経験を積みながら資産を増やしていくことが可能です。

7. 投資を始める前に準備すべきことは何ですか?

投資を始める前には、以下の準備が必要です:

- 緊急予備資金を確保する(生活費3~6か月分)。

- 高金利の借金を返済する。

- 投資の目的や目標を明確にする。

- リスク許容度を理解し、自分に合った投資商品を選ぶ。

8. 投資信託と株式投資のどちらを選ぶべきですか?

初心者には投資信託がおすすめです。投資信託は複数の資産に分散投資されており、専門家が運用を行うため、リスクが抑えられます。一方、株式投資は個別企業の株を購入するため、リターンが大きい可能性がある反面、リスクも高くなります。

9. 資産運用でリスクを最小限に抑える方法はありますか?

リスクを抑えるためには、以下のポイントを意識しましょう:

- 資産を分散する(株式、債券、不動産など)。

- 長期投資を心がける。

- 定期的にポートフォリオを見直し、リバランスを行う。

- 自分のリスク許容度に合った商品を選ぶ。

10. 投資を通じて社会貢献する方法はありますか?

ESG投資(環境・社会・ガバナンスを重視した投資)やSRI(社会的責任投資)を活用することで、社会的課題の解決に貢献しながら資産運用が可能です。これらの投資信託やファンドを選ぶことで、持続可能な社会の実現に寄与できます。

公式LINEに今すぐ登録

「Research Online +Plus」は、ビジネスマンが気になる情報発信や、資産運用を行う際に直面する独自の課題を解決する環境を提供します♪

無料診断、相談を行なっていますので是非ともLINE登録して質問してください♪

まとめ:貯金額が描く未来への地図

貯金額ごとの行動パターンや心理的特徴を理解することは、人生のステージごとに適切な選択をするための重要な指針となります。0円から始まる挑戦、安心を求める停滞期、貯蓄が楽しい成長期、そして次の目標を模索する成熟期――それぞれの段階には独自の課題と可能性が存在します。

大切なのは、どのステージにいても「次の一歩」を明確にし、行動に移すことです。貯金は単なる数字ではなく、未来を切り拓くためのツールです。自分の状況を客観的に見つめ、目標を設定し、計画的に進むことで、経済的な安定と心の豊かさを手に入れることができます。

貯金額が描く未来への地図を手に、あなた自身の人生をデザインしていきましょう。

私たちは、働く皆さんを応援しています!

リサーチオンラインを運営するリサーチバンク株式会社では、iDeCo (イデコ)、NISA(ニーサ)、新NISA(ニーサ)を基本とした年金対策、税金対策のご相談をお受けし、様々な悩みを解決してきました。実際、政府は個人の資産を増やすには「貯金から投資へ」シフトする必要があるというスローガンを長らく掲げています。

しかしながら、実際に投資を行っている人の割合は、全国20代〜70代の男女1,000人に調査した結果、約3割しかいませんでした。長年根付いてきた「お金をためるなら貯金」という概念を変えるには、正直高齢者では難しいかもしれません。若いうちから「お金をためる」ことを意識すれば、暮らしや気持ちにも余裕が持てるようになります。

リサーチバンクでは、日々頑張っている女性のために"相談のしやすさ"に特化した公式LINE「Research Online +Plus」を立ち上げ不安解消のお手伝いを行っています。

公式LINEに今すぐ登録

「Research Online +Plus」は、資産運用を行う際に直面する独自の課題を理解し、それらに対応することで、自信を持って投資を行うことができる環境を提供します。将来を明るく過ごすために、まずは資産形成を考えましょう。相談はLINEから24時間いつでも無料で受け付けておりますのでお気軽にご相談ください♪