この記事のポイント

- 年金について不安を感じている方: 年金の仕組みや将来の受給額に不安を抱いている方に、繰下げ受給のメリットとデメリットを理解することで、将来の計画を立てる一助となります。

- 年金を繰り下げ受給するかどうか悩んでいる方: 受給開始年齢を遅らせるかどうか迷っている方に対して、繰下げ受給の具体的な利点とリスクを詳しく解説し、判断材料を提供します。

- 老後の経済的安定を考えている夫婦: 夫婦での生活を見据えた年金受給プランを検討している方に、繰下げ受給の影響や他の収入源とのバランスを考慮したプランニングのポイントを紹介します。

この記事は、厚生年金と国民年金の「繰下げ受給」について解説した記事です。

- 繰下げ受給の基本とメリット: 年金の受給開始を66歳から75歳まで遅らせることで、1ヶ月ごとに0.7%、最大で84%増加させることが可能です。これにより、長寿リスクに対応する有効な手段となります。

- 繰下げ受給のデメリット: 繰下げ受給には、振替加算や加給年金が支給停止となるリスク、非課税優遇制度が受けられなくなる可能性、繰下げ期間中に亡くなった場合に年金を受け取れないリスクなど、複数のデメリットが存在します。

- 繰下げ受給を検討する際のポイントと対策: 繰下げ受給を決断する際には、自身の健康状態、経済状況、家族構成を総合的に考慮することが重要です。また、専門家の意見を取り入れ、シミュレーションを行い、ライフプランを見直すことで、後悔のない年金受給プランを立てることが求められます。

連動記事:

年金受給のタイミングは、多くの人にとって重要な決断です。特に「繰下げ受給」を選ぶと、年金額が増える一方で、いくつかのリスクがあります。最近の調査では、繰下げ受給を選んだ夫婦の多くが後悔していることが分かりました。

2024年4月からの国民年金は月額6万8000円、厚生年金(夫婦2人分の老齢基礎年金を含む)は23万483円です。1人あたり約11万円の年金を受け取れますが、この金額だけで老後を安心して過ごすのは難しいと感じる人も多いです。

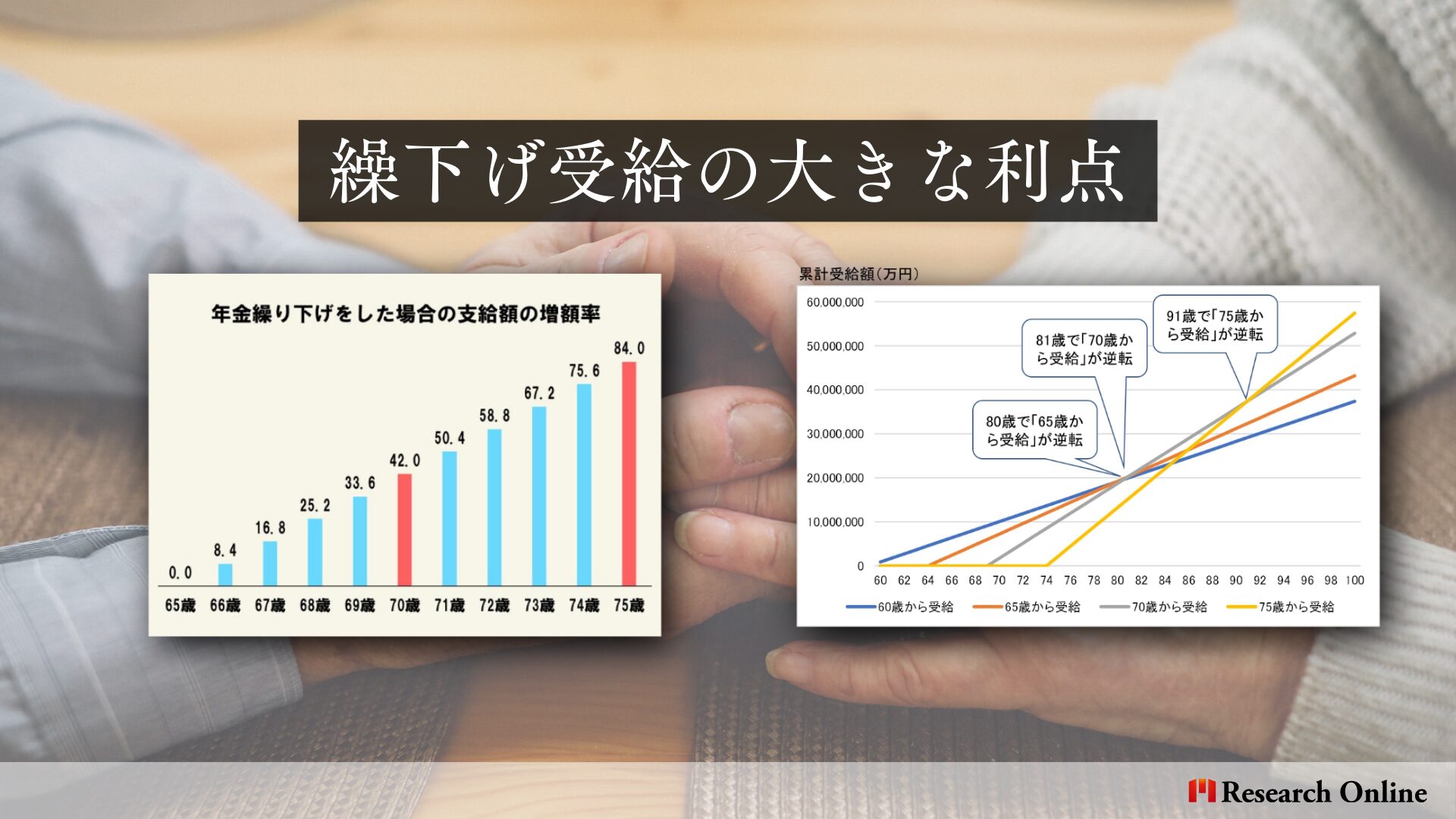

年金を増やす方法の一つに「繰下げ受給」があります。受給開始年齢を遅らせることで、年金額を増やせます。例えば、1年遅らせると年金額が8.4%増加し、最大で84%増やせます。一見魅力的ですが、多くの見逃しがちなリスクもあります。

この記事では、繰下げ受給のリスクとデメリットについて詳しく解説します。繰下げ受給を検討している方は、ぜひ参考にして、後悔のない年金受給プランを立てるための材料にしてください。次のセクションでは、繰下げ受給の基本的な仕組みとメリットについて見ていきましょう。

年金の「繰下げ受給」とは?

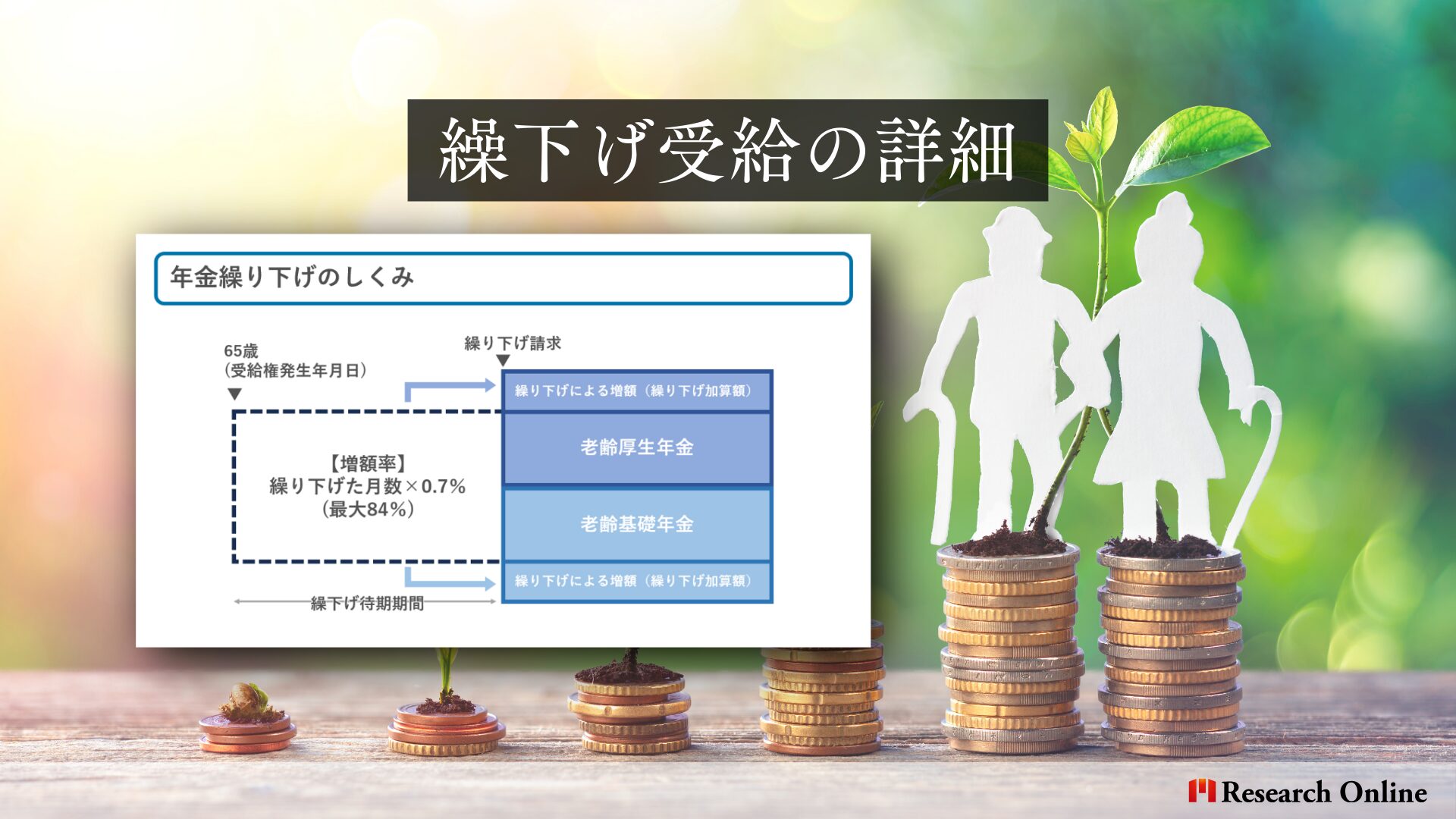

年金の繰下げ受給とは、65歳から受け取れる老齢年金を、66歳以降最大75歳まで繰下げて受給する制度です。この制度の特徴は、繰下げた月数に応じて年金額が増加する点にあります。具体的には、1ヶ月繰下げるごとに年金額が0.7%増加します。例えば、1年間繰下げると8.4%、最大で75歳まで繰下げると84%もの増額が可能です。

この増額は生涯にわたって続くため、長生きすればするほどメリットが大きくなります。実際に、75歳まで繰下げた場合、年金額は通常の約2倍にまで増加する可能性があります。これにより、長寿リスクに対する備えとしても有効な手段と考えられています。

基礎年金と厚生年金の両方を受け取っている場合、これらを別々に繰下げることが可能です。例えば、基礎年金のみを繰下げて厚生年金を通常通り受給する、またはその逆を選ぶことができます。これにより、自身のライフスタイルや経済状況に合わせた柔軟な年金受給プランを立てることが可能です。

ただし、以下の年金は繰下げの対象外となります。

- 「特別支給の老齢厚生年金」:昭和36年4月1日以前に生まれた男性や昭和41年4月1日以前に生まれた女性が受け取る年金

- 「在職老齢年金制度」で支給停止されていた年金:65歳以降も厚生年金保険に加入していた期間がある場合や、70歳以降に厚生年金保険の適用事業所で勤務していた期間がある場合に「在職老齢年金制度」により支給停止されていたもの

繰下げ受給による年金の増額は、確かに大きなメリットがありますが、その一方で見逃しがちなデメリットも存在します。次のセクションでは、繰下げ受給の具体的なメリットとデメリットについて詳しく見ていきます。

繰下げ受給のメリット

年金の繰下げ受給を選択することには、いくつかの重要なメリットがあります。これらのメリットを正しく理解することで、自分にとって最適な年金受給プランを見つける手助けになります。

年金額の大幅増加

繰下げ受給の最大のメリットは、年金額の大幅な増加です。先述したように、1ヶ月繰下げるごとに年金額が0.7%増加します。1年間で8.4%、最大で75歳まで繰下げると84%の増額となります。この増額は生涯にわたって続くため、長生きすればするほど、その恩恵を受けることができます。

例えば、65歳から受け取れる年金が月額10万円の場合、75歳まで繰下げると月額18万4000円まで増加する計算です。この増額は、老後の生活をより豊かにするための重要な資金源となります。

長寿リスクへの対応

現代の日本では平均寿命が延びており、老後の生活期間が長くなっています。長寿リスクに対処するためには、年金の受給期間も長期にわたることを考慮する必要があります。繰下げ受給を利用することで、長寿リスクに対する備えを強化できます。

年金受給開始を遅らせることで、より多くの年金を長期にわたって受け取ることができるため、万一の長生きにも対応できます。これは、老後の経済的な安心感を高める一助となります。

柔軟な受給プランの構築

基礎年金と厚生年金を別々に繰下げることが可能なため、個々の状況に応じた柔軟な受給プランを構築できます。例えば、基礎年金を通常通り受給し、厚生年金のみを繰下げることで、年金収入のバランスを調整することができます。これにより、特定の年齢で必要となる資金を計画的に確保することができます。

税制上のメリット

繰下げ受給を選択することで、受給開始年齢を遅らせ、年間の所得を分散させることができるため、場合によっては税制上のメリットを享受できることもあります。所得税や住民税の課税対象となる年金収入が増えることを防ぎ、節税効果を期待できます。

繰下げ受給のデメリット

年金の繰下げ受給には多くのメリットがありますが、その一方でデメリットも無視できません。以下に、繰下げ受給の主なデメリットを詳しく解説します。

振替加算が支給停止になる

振替加算は、加給年金が打ち切られた後に加算される年金です。夫婦世帯の場合、厚生年金保険の被保険者期間が20年以上ある人が65歳になったとき、生計を共にしている配偶者や子どもがいる場合に加給年金が支給されます。この加給年金が打ち切られると、代わりに配偶者の年金に振替加算が行われます。

しかし、繰下げ受給を選択すると、この振替加算が支給停止となります。振替加算で加算される年金額は、年額で1万5732円から23万4100円と大きく、その期間が長いほど受け取れない金額は増えてしまいます。昭和41年4月2日以降に生まれた人は振替加算が支給されないため、特に注意が必要です。

加給年金が支給停止になる

加給年金は、厚生年金保険の被保険者期間が20年以上ある人が65歳に達したとき、生計を共にしている配偶者や子どもがいる場合に加算される年金です。繰下げ受給を選択すると、この加給年金も支給停止となります。

加給年金の支給額は以下の通りです:

- 配偶者: 23万4800円 + 特別加算額

- 第1子・第2子: 23万4800円

- 第3子以降: 7万8300円

このように、年間での加算額が大きくなっているため、繰下げ受給による増額分で加給年金の打ち切りによる損失をカバーできるかどうか、よく確認する必要があります。

非課税優遇制度が受けられない

繰下げ受給を選択することで、年金額が増加し、課税対象となる可能性が高まります。これにより、各種非課税優遇制度の対象外となる場合があります。

多くの自治体では、所得が少ない人や住民税が非課税の人に対して、以下のような減免措置を提供しています:

- 国民健康保険料の減免

- 後期高齢者医療保険料の減免

- 介護保険料の減免

- 給付型奨学金の利用

例えば、札幌市における年収80万円の非課税世帯と、年金収入が180万円ある課税世帯の負担額を比較すると、年間で約30万円の差が生まれます。これを年金の繰下げ受給で補おうとすると、約36%の増額が必要となり、4年半ほど繰下げる必要があります。

待機期間中に亡くなった場合

繰下げ受給をしている待機期間中に亡くなった場合、繰下げていた年金は一切受け取れません。年金受給者が亡くなった際、遺族は未支給年金を請求できますが、支給額は65歳時点のものであり、繰下げによる増額分は含まれません。また、遺族年金も繰下げ受給の増額分は反映されません。

予測できない寿命リスクに対処するためには、2023年4月からスタートした繰下げみなし増額制度を活用することが一つの方法です。この制度により、70歳以降に年金を繰下げずに受け取ることを選択した場合、請求の5年前に繰下げ申出があったものとみなし、増額された年金5年分を一括で受け取ることができます。

繰下げ受給を検討する際のポイント

繰下げ受給を検討する際には、いくつかの重要なポイントを押さえておく必要があります。これらのポイントをしっかりと理解し、自分に最適な年金受給プランを立てることで、後悔のない選択をすることができます。

自身の寿命リスクを考慮する

繰下げ受給は、長寿リスクに対応するための一つの手段です。しかし、健康状態や家族の健康履歴など、自身の寿命リスクをよく考慮することが重要です。繰下げ期間中に亡くなってしまうと、増額された年金を受け取ることができず、逆に損をしてしまう可能性があります。

経済状況と資産計画

繰下げ受給を選択する場合、受給開始までの期間をどのように生活費を賄うかを計画する必要があります。現役時代に十分な貯蓄があるか、他の収入源があるかを確認し、不足する場合はその対策を考えておくことが重要です。また、繰下げによって増額される年金が、将来の生活費をどれだけカバーできるかも検討しましょう。

非課税優遇制度の影響

繰下げ受給によって年金額が増加すると、各種非課税優遇制度の対象外になる可能性があります。これにより、医療費や保険料の負担が増えることがあるため、非課税優遇制度の対象であるかどうかを確認し、その影響を考慮に入れた上で繰下げ受給を検討する必要があります。

振替加算や加給年金の支給停止

振替加算や加給年金の支給停止も大きなデメリットとなります。これらの加算がなくなることで、受給額が減少する場合があるため、繰下げ受給による増額分がそれらを補うことができるかを計算してみることが重要です。

家族構成と受給プラン

家族構成や配偶者の年金受給状況も考慮に入れる必要があります。例えば、配偶者がすでに年金を受給している場合、その年金額と自身の繰下げ受給による増額分を比較し、家族全体として最適な受給プランを考えることが求められます。

繰下げみなし増額制度の活用

2023年4月から導入された繰下げみなし増額制度を活用することも一つの選択肢です。この制度を利用することで、繰下げ待機期間中のリスクを軽減し、増額された年金を受け取ることが可能です。ただし、一括で受け取ることでその年の税金や社会保険料の負担が増える点には注意が必要です。

繰下げ受給のデメリットに関する声

世間の声1:

「繰下げ受給には正直、あまりメリットがないと思う。もし亡くなったら年金が全くもらえなくなるリスクが大きいし、国の政策次第で受給額が減るかもしれない。健康寿命を過ぎると年金の価値も下がるし、福祉サービスの費用負担も増えるから、リスクを考えると微妙だよね。」

世間の声2:

「調査によると、繰下げ受給を選んだ夫婦の多くが後悔してるみたい。確かに年金額は増えるけど、もし亡くなったらその分は全く受け取れない。体力や健康に自信がないと、繰下げのリスクを負うのは難しいよね。」

世間の声3:

「年金を繰下げ受給することで確かに受け取る額は増えるけど、それが本当にお得かは疑問だな。65歳で年金を受給しながら働く方が、精神的にも肉体的にもいいと思う。年金だけじゃなくて他の収入も考えないと。」

世間の声4:

「繰下げ受給のリスクをよく理解してるつもり。自分の健康状態や寿命リスクを考えると、65歳でフル受給するのが最適だと思ってる。繰下げしても健康状態を維持できる保証はないし、早めに受給を開始する方が安心できる。」

繰下げ受給には多くのデメリットが指摘されています。まず、死亡した場合に年金を全く受け取れないリスクが大きいです。また、国の政策変更で受給額が減る可能性もあり、健康寿命を過ぎると年金の価値が下がり福祉サービスの費用負担が増える点も問題です。調査では、繰下げ受給を選んだ夫婦の多くが後悔しているとの結果があり、体力や健康に自信がないとリスクを負うのは難しいとの声もあります。さらに、65歳で年金を受給しながら働く方が精神的・肉体的に良いと考える人も多く、年金だけでなく他の収入源も考慮する必要があるとされています。

繰下げ受給に対するポジティブな声

世間の声1:

「繰下げ受給を選んで年金額が増えるのは、長寿リスクに対する有効な備えだと思う。生涯続く増額は、長生きすればするほど恩恵を受けられるから、健康状態が良好な人には魅力的な選択肢だよね。」

世間の声2:

「繰下げみなし増額制度を活用すれば、繰下げ期間中のリスクを軽減しつつ、増額された年金を一括で受け取れるんだ。この制度をうまく使えば、繰下げ受給のメリットを最大限に活かせるよ。」

世間の声3:

「健康状態や家族の健康履歴を考えて、長寿リスクに備えて繰下げ受給を選ぶのもありだよね。健康な間は他の収入源で生活して、年金受給を遅らせることで将来的な経済的安定を図る方法もあるよ。」

世間の声4:

「年金制度が複雑すぎてわかりづらいけど、専門家の意見を取り入れて繰下げ受給の利点を理解することが大事だね。専門家のアドバイスを活用すれば、繰下げ受給の効果を最大限に引き出せると思う。」

繰下げ受給を選ぶことで年金額が増え、長寿リスクに対する有効な備えとなるため、健康状態が良好な人にとって魅力的です。また、繰下げみなし増額制度を活用すれば、リスクを軽減しながら増額された年金を一括で受け取ることができます。健康状態や家族の健康履歴を考慮し、他の収入源で生活しながら年金受給を遅らせることで、将来的な経済的安定を図る方法もあります。さらに、専門家の意見を取り入れて繰下げ受給の利点を理解し、効果を最大限に引き出すことが重要です。

繰下げ受給には多くのデメリットが指摘されています。死亡時に年金を全く受け取れないリスクや、国の政策変更による受給額減少、健康寿命を過ぎた際の年金価値低下などが問題です。

調査では、多くの夫婦が繰下げ受給を後悔しており、体力や健康に自信がないとリスクを負うのは難しいとの声もあります。

しかし、繰下げ受給は長寿リスクに備える有効な手段であり、健康状態が良好な人には魅力的です。繰下げみなし増額制度を活用することでリスクを軽減し、増額された年金を一括で受け取ることも可能です。

専門家の意見を取り入れ、将来的な経済的安定を図ることが重要です。

まとめと今後の対策

年金の繰下げ受給は、年金額を増やす一つの有効な手段であり、長寿リスクに対応するための選択肢として有望です。しかし、その一方で、振替加算や加給年金の支給停止、非課税優遇制度の対象外になること、待機期間中に亡くなるリスクなど、いくつかのデメリットも存在します。これらのデメリットを十分に理解した上で、自分にとって最適な受給プランを立てることが重要です。

繰下げ受給を決断する前に下記の点について注意しましょう。

- 自身の健康状態と寿命リスクを評価する: 繰下げ待機期間中に亡くなるリスクを考慮し、自身の健康状態や寿命リスクを正確に評価しましょう。

- 経済状況と生活費を見直す: 繰下げ受給開始までの期間、生活費をどのように賄うかを計画し、貯蓄や他の収入源を確認することが重要です。

- 家族構成と全体の年金受給プランを考慮する: 配偶者や家族の年金受給状況も踏まえ、家族全体で最適な受給プランを考えましょう。

- 非課税優遇制度の影響を確認する: 繰下げ受給による年金増額が非課税優遇制度の対象外となる場合、その影響を事前に確認し、どの程度の負担増となるかを計算しておくことが必要です。

- 繰下げみなし増額制度の利用を検討する: 2023年4月から導入された繰下げみなし増額制度を活用することで、繰下げ待機期間中のリスクを軽減し、増額された年金を一括で受け取ることができます。ただし、一括で受け取ることでその年の税金や社会保険料の負担が増える点には注意が必要です。

今後の対策

今後、年金制度はさらに変化していく可能性があります。最新の制度改正や年金に関する情報を常に収集し、自分の状況に合わせて柔軟に対応できるようにしておくことが大切です。また、以下の対策を講じることで、より安心した老後を過ごすことができます。

- 専門家の意見を取り入れる: 年金制度は複雑であり、個人の状況によって最適な受給プランは異なります。ファイナンシャルプランナーや年金アドバイザーなど、専門家の意見を取り入れることで、より適切な判断が可能となります。

- シミュレーションを行う: 自分の年金受給額や繰下げ受給の影響をシミュレーションすることで、具体的な数値をもとに判断できます。インターネット上の年金シミュレーターを活用するのも一つの方法です。

- ライフプランの見直し: 年金だけに頼らず、貯蓄や投資、不動産など、他の収入源を確保することで、老後の生活をより安定させることができます。ライフプラン全体を見直し、収入の多様化を図ることが重要です。

リサーチオンラインを運営するリサーチバンク株式会社では、最新ニュースや、資産管理や投資についてのニュースを発信しています。また、NISA、iDeCo、投資などの資産運用の個別相談も行っています。゙LINEで簡単に無料でお申込みできますので、お気軽にお問い合わせください。

また、「女性の相談しやすさ」に特化した資産運用相談サービス「アセット デザイン ラボ」もございますのでお気軽にお問い合わせください。