この記事のポイント

- 株の運用をしている方: すでに株式投資を行っており、ポートフォリオの拡大やリスク管理に関心がある方。市場の動向や投資の神々の動きを知り、今後の投資戦略を見直したいと考えている方。

- 投資について学びたい初心者の方: 投資を始めたばかりで、基本的な知識を身につけたい方。新NISAの利点やリスクを理解し、賢い投資を行うための情報を求めている方。特に初心者向けの具体的なアドバイスを求めている方。

- 新NISA制度に興味がある方: 新NISAの導入に伴い、投資を検討している方。制度の変更点や具体的なメリット、リスクを知りたいと考えている方。新NISAを効果的に活用するための情報を探している方。

この記事は、新NISAの変更点やリスクについて解説した記事です。

- 新NISAの変更点: 新NISAでは非課税枠が従来の年間120万円から240万円に倍増し、投資対象も海外株式やETFに拡大されました。この変更により、投資家はより多くの資金を非課税で運用し、グローバルな市場でリスクを分散させることが可能になります。

- 投資の神々の警告: ウォーレン・バフェットやジョージ・ソロスなどの著名な投資家たちが株を大量に売却している理由を探ります。彼らの行動は、アメリカ市場の不安定さやリスクに対する警戒を示しています。これにより、一般投資家も市場の変動に対する警戒を強める必要があります。

- 新NISAに潜むリスク: 新NISAには外資依存の危険性や、高齢者への影響、利益が出ない場合の対策など、いくつかのリスクが伴います。これらのリスクを十分に理解し、分散投資や長期的な視点での資産運用を行うことが、新NISAを安全に活用するための重要なポイントです。

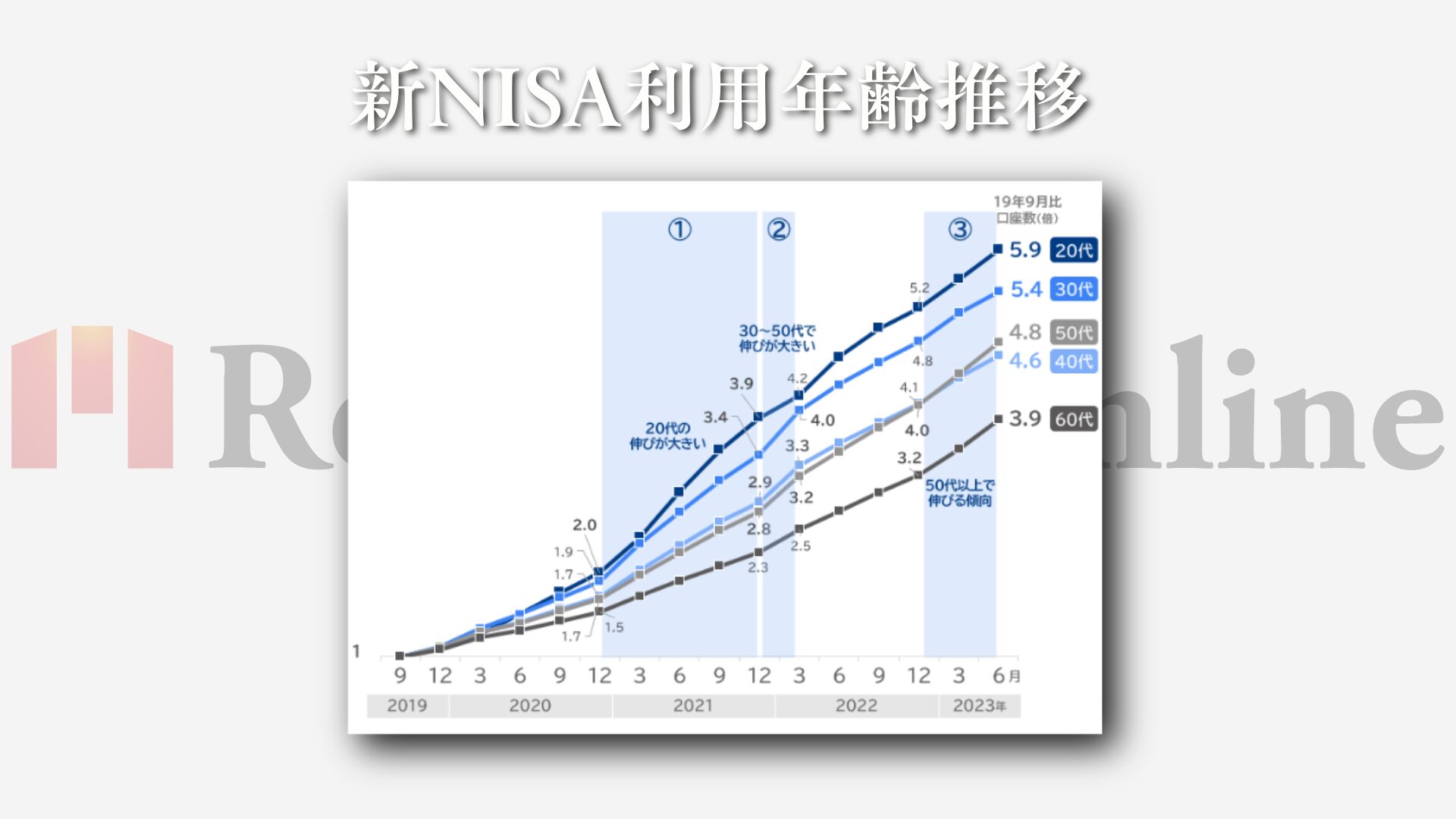

現在、新NISA制度が2024年から導入され、投資家にとって大きな注目を集めています。

本記事では、新NISAの変更点やその利点・リスク、そして賢い投資方法について詳しく解説します。

株の運用をしている方や投資初心者、新NISAに興味がある方にとって、今後の投資戦略に役立つ情報を提供します!

連動記事:

はじめに:「投資の神様」たちの株売却

最近、「投資の神様」と称される著名な投資家たちがこぞって株を大量に売却しているというニュースが話題となっています。

ウォーレン・バフェット、ジョージ・ソロス、ジェフ・ベゾスなど、多くの著名投資家たちが一斉に株を手放しているのです。

特に、JPモルガンのCEOであるジェイミー・ダイモンが18年間保持していた自社株を1億5000万ドル分売却したことは、業界に大きな衝撃を与えました。

これらの動きが単なる利益確定なのか、それとも市場全体に対する警鐘なのか、投資家たちの関心は尽きません。

背景と目的

なぜ、これほど多くの著名投資家たちが同時期に株を売却しているのでしょうか。

その背景にはいくつかの要因があります。

まず、アメリカ市場の現状が挙げられます。

2023年、アメリカでは企業倒産件数が過去10年間で最高水準に達し、大手銀行も次々に消えていくなど、経済の不安定さが増しており、このような状況下で、投資家たちはリスクを避けるために株を手放しているのです。

さらに、新NISAの導入も関係しています。

2024年から始まる新NISAは、従来のNISAと比べて優遇措置が拡大され、多くの人々が資産運用に乗り出すことを期待されています。

しかし、これに伴うリスクも無視できません。特に、日本政府が推進するこの制度が、外資に対する依存度を高める結果になるという懸念があります。

これらの背景を踏まえ、「投資の神様」たちは自分たちの資産を守るために、リスク回避の一環として株を売却していると考えられます。

新NISAとは何か

新NISAの概要

新NISA(少額投資非課税制度)は、2024年から開始される新しい非課税制度です。

この制度は、従来のNISAを改訂し、投資家にとってより魅力的な条件を提供することを目的としています。

新NISAでは、株式や投資信託で得られる利益が一定の枠内で非課税となり、これにより国民の資産運用を促進し、経済成長を後押しすることが期待されています。

新NISAは、従来のNISAと比べて非課税枠が拡大され、長期的な投資を支援する仕組みが整っています。

具体的には、年間の非課税投資枠が増加し、複数年にわたる投資計画を立てやすくなっており、これにより多くの投資家が安定した資産運用を行い、将来的なリターンを見込むことができるのです。

制度の変更点と目的

新NISAにはいくつかの重要な変更点があります。

- 非課税枠が大幅に増加

従来のNISAでは年間の非課税投資枠が120万円でしたが、新NISAではこれが240万円に倍増しました。この変更により、投資家はより多くの資金を非課税で運用することができるようになり、長期的な資産形成がしやすくなっています。 - 投資対象の拡大

従来は国内株式や投資信託に限定されていた非課税投資対象が、海外株式やETFなどにも拡大され、多様な投資機会が提供されるようになりました。これにより、投資家はリスクを分散させながら、グローバルな市場での成長を享受することが可能となります。

新NISA導入の目的は、政府が掲げる「資産運用立国」を実現するための一環となっています。

岸田総理が2023年4月の経済財政諮問会議で述べたように、政府は家計金融資産2100兆円のうち、1100兆円の預貯金を市場に流し込むことで、経済成長を図る計画を進めています。

この計画の一部として、新NISAが位置付けられており、国民の資産運用を促進することで、国内経済の活性化を目指しています。

しかし、新NISAにはリスクも伴います。

特に、外資依存の危険性や、利益が出ない場合の対策については、十分に理解しておく必要があります。

新NISAに潜むリスク

外資依存の危険性

新NISAの導入により、投資家はより多くの非課税枠を活用できるようになりましたが、その一方で外資依存のリスクが高まる可能性があります。

政府は日本国内の金融市場を活性化するため、海外からの投資を積極的に誘致しています。

具体的には、東京、大阪、福岡、札幌の4都市を「金融・資産運用特区」に指定し、海外のアセットマネージャーや金融プロフェッショナルを招致する計画を進めています。

これにより、海外からの投資資金が流入し、短期的には市場が活性化する可能性があります。

しかし、長期的には外国人投資家が利益を確保した後に資金を引き上げるリスクが存在します。

特に、経済状況が悪化した場合、外資依存が強い市場は急激な資金流出により大きな影響を受けることが懸念されます。

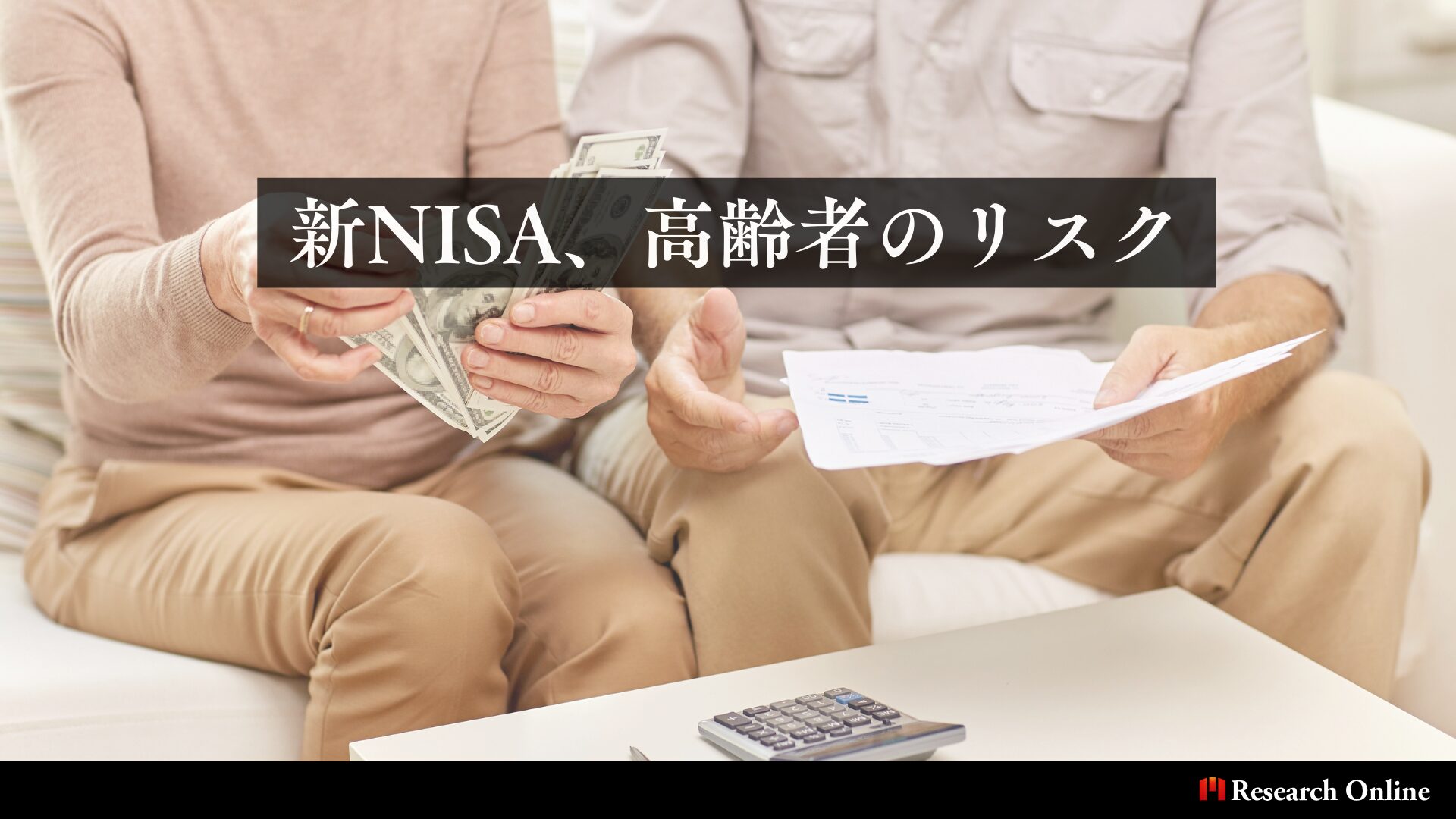

高齢者に対する影響

新NISAの導入は、幅広い層の投資家にメリットをもたらすとされていますが、特に高齢者に対しては注意が必要です。

新NISAは、非課税枠の拡大により長期的な資産運用を支援することを目的としていますが、高齢者にとっては長期投資のリスクを十分に理解し、適切に対処することが求められます。

金融機関や政府が新NISAのメリットを強調する一方で、投資のリスクについての説明が不足している場合があります。

高齢者が短期的な利益を期待して投資を始めた場合、市場の変動により大きな損失を被る可能性があるのです。

特に、高齢者にとっては老後の生活資金を守ることが最優先であるため、リスクを十分に理解し、慎重に判断することが求められます。

利益が出ない場合の対策

新NISAは、株式や投資信託で得られる利益が非課税となる点が魅力ですが、利益が出ない場合のリスクも無視できません。

新NISAの非課税枠はあくまでも利益が出た場合に適用されるため、損失が出た場合には特別な保護がありません。

市場の変動や経済状況の変化により、投資が思うように成果を上げられない場合、投資家は損失を被ることになります。

このような状況に備えるためには、分散投資やリスク管理が重要です。

投資信託や株式の選択においても、リスクとリターンのバランスを考慮し、慎重に判断することが必要です。

また、金融機関やアドバイザーの助言を活用し、投資計画を立てることも有効です。

市場の変動に対する耐性を持ち、長期的な視点で資産運用を行うことで、新NISAのメリットを最大限に活用することができるでしょう。

有名投資家が示す警告

ウォーレン・バフェットや他の投資家の行動

最近、「投資の神様」として知られるウォーレン・バフェットや他の著名な投資家たちが相次いで株を大量に売却しているというニュースが話題となっています。

バフェットは、自身が運営するバークシャー・ハサウェイを通じて多くの株式を手放しており、これには長期的な市場の動向に対する警戒が含まれていると考えられます。

さらに、ジョージ・ソロスやジェフ・ベゾス、ビル・ゲイツなども同様の動きを見せています。

特に、JPモルガンのCEOであるジェイミー・ダイモンが18年間保持していた自社株を1億5000万ドル分売却したことは、業界に大きな衝撃を与えました。

これらの行動は、単なる利益確定ではなく、何かしらの市場リスクを感じ取っての動きである可能性が高いです。

これらの投資家たちは、市場の変動に対する感度が非常に高く、早期にリスクを察知して行動することで知られています。

彼らの動きから、一般投資家も市場の動向に対する警戒を強める必要があるでしょう。

アメリカ市場の現状

2023年、アメリカ市場はさまざまな不安定要因に直面しています。

企業倒産件数は過去10年間で最高水準に達し、多くの大手銀行が経営危機に陥っています。

こうした状況は、投資家たちの不安を増幅させ、リスク回避の動きを強めています。

さらに、金利の上昇やインフレの進行も市場に影響を与えています。

これらの要因が相まって、投資家たちは長期的な市場の成長に対する疑念を抱き、短期的なリスクを回避するために株を売却しています。

アメリカ市場の現状を鑑みると、これらの動きは単なる一時的なものではなく、より深刻な経済的な問題が背景にあることがうかがえます。

ウォーレン・バフェットや他の著名投資家たちの行動は、こうした市場の不安定性を反映しているのです。

日本の投資家も、アメリカ市場の動向を注視することが重要です。

新NISAの導入により、日本市場も同様のリスクにさらされる可能性があるため、慎重な投資判断が求められます。

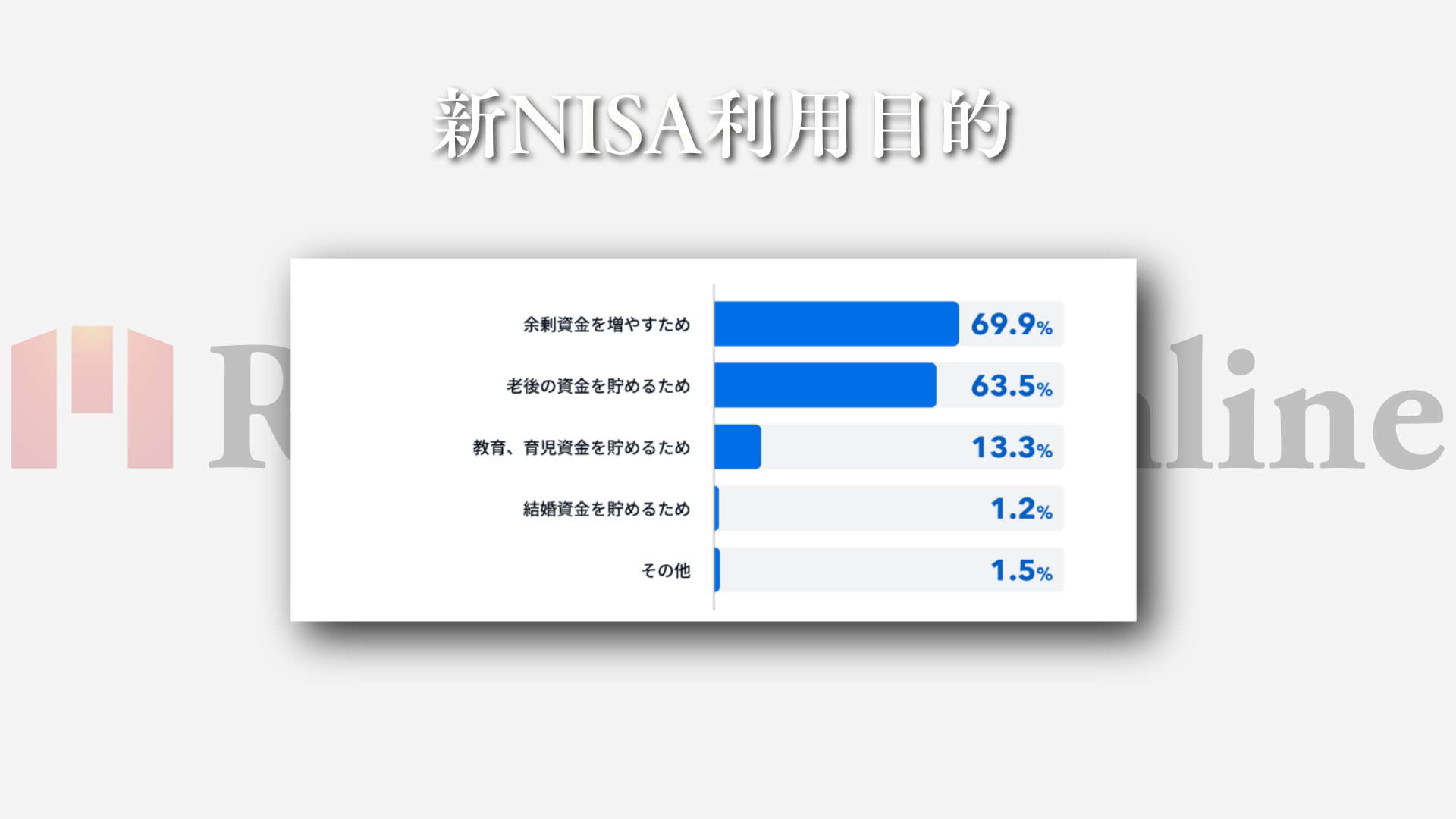

新NISAに対する投資家目線の声

世間の声1:

「新NISAは確かに魅力的だけど、投資の神々が株を売ってる背景には気をつけた方がいいね。非課税枠が増えたけど、配当収入が増えると総合課税になる噂もあるし、税制変更には注意が必要だよ。」

世間の声2:

「新NISAは、日本の資産を外資に流す仕組みだと言われてるけど、実際には投資先が広がるから投資家にはメリットがあるよね。もっと日本の金融商品も頑張ってほしいな。」

世間の声3:

「新NISAのおかげで非課税枠が倍増して、投資対象も広がったから、リスク分散しやすくなったね。これでより多くの資産を非課税で運用できるのは嬉しい。」

世間の声4:

「ウォーレン・バフェットたちが株を売ってるのは市場への警戒感があるからだよね。新NISAを使う時は、リスクをちゃんと理解して、分散投資や長期視点が大事だと思う。」

新NISAは非課税枠が倍増し、投資対象も広がったことで魅力的です。しかし、ウォーレン・バフェットなどの投資の神々が株を売却している背景には市場への警戒感があります。新NISAを利用する際は、リスクを十分に理解し、分散投資や長期的な視点が重要です。また、配当収入が総合課税になる可能性や税制変更にも注意が必要です。日本の金融商品も外資と競争し、さらに成長していってほしい。

新NISAに対する一般人目線の声

世間の声1:

「定期預金するより、新NISAで積立運用した方が良かったよ。数ヶ月で2〜5%の運用益が出て、タンス預金より効率的。長期的に見ても、新NISAは資産運用に向いてるね。」

世間の声2:

「新NISAはタンス預金をうまく活用できる方法だよ。現金を銀行口座や証券口座に移すと資産の追跡も簡単になるし、相続時の管理も楽になる。おすすめだね。」

世間の声3:

「NISAは短期的な利益を狙うものじゃなくて、長期的な資産形成を目指すものなんだ。余剰資金を運用して利息や配当金を得ることで、安定した資産形成ができるよ。少額でも積立投資を続けるのが大事だね。」

世間の声4:

「新NISAは日本の金融市場を活性化するために導入されたんだ。投資家がリスクを分散しながらグローバルな市場で成長を楽しめるように設計されてるから、使わない手はないよ。」

新NISAは定期預金よりも効果的で、数ヶ月で2〜5%の運用益が出ることがあり、タンス預金よりも効率的です。現金を銀行口座や証券口座に移すことで資産の追跡が簡単になり、相続時の管理も楽になります。NISAは短期的な利益を狙うものではなく、長期的な資産形成を目指すもので、余剰資金を運用して安定した資産形成が可能です。新NISAは日本の金融市場を活性化し、リスク分散を考えながら利用することが重要です。

新NISAは非課税枠が倍増し、投資対象も広がり、定期預金よりも高い運用益が期待できる魅力的な制度です。

しかし、ウォーレン・バフェットなどの投資の神々が株を売却する背景には市場の警戒感があります。

新NISAを利用する際は、リスクを十分に理解し、分散投資や長期的視点を持つことが重要です。

また、配当収入が総合課税になる可能性や税制変更にも注意が必要です。

新NISAは日本の金融市場を活性化し、資産形成の一助となる制度ですが、リスク管理を徹底しながら賢く利用しましょう。

まとめ:賢い投資のためのアドバイス

新NISAを活用するにあたり、賢い投資のためのアドバイスをいくつか紹介します。

まず、投資の基本である「分散投資」を実践することが重要です。

分散投資とは、異なる資産クラスや地域に投資を分けることでリスクを分散させる方法です。

例えば、国内外の株式、投資信託、不動産などにバランスよく投資することで、一つの市場が不調になった場合でも全体の資産が守られやすくなります。

また、長期的な視点で投資を行うことも重要です。

市場の短期的な変動に一喜一憂せず、長期的な成長を見据えて投資を続けることが成功の鍵です。

特に新NISAは、長期投資を奨励するための制度ですので、短期的な利益を狙うよりも、長期間にわたって安定した成長を目指すことが望まれます。

さらに、定期的な見直しと調整を行うことも忘れてはいけません。市場の状況や自身のライフステージの変化に応じて、ポートフォリオを見直し、必要に応じて調整を行うことで、リスクを管理しやすくなります。

新NISAを利用する際には、いくつかの注意点があります。

- 制度の詳細をよく理解する

新NISAの非課税枠や投資対象、利用期限などを正確に把握し、自身の投資計画に合わせて最適な選択を行うようにしましょう。 - 投資対象の選定は慎重に行う

新NISAは、幅広い投資対象に対応していますが、その中から自分に合ったものを選ぶことが重要です。特に、リスクの高い投資信託や株式に全額を投じるのではなく、リスクとリターンのバランスを考慮しながら選定することが必要です。 - 専門家のアドバイスを活用する

金融アドバイザーやファイナンシャルプランナーに相談し、自分の投資目的やリスク許容度に合わせたアドバイスを受けることで、より安心して投資を行うことができます。 - 常に最新の情報を収集する習慣をつける

経済ニュースや市場の動向を定期的にチェックし、投資環境の変化に対応できるようにすることが重要です。これにより、新NISAを最大限に活用し、見えないリスクに備えることができます。

リサーチオンラインを運営するリサーチバンク株式会社では、最新ニュースや、資産管理や投資についてのニュースを発信しています。また、NISA、iDeCo、投資などの資産運用の個別相談も行っています。゙LINEで簡単に無料でお申込みできますので、お気軽にお問い合わせください。

また、「女性の相談しやすさ」に特化した資産運用相談サービス「アセット デザイン ラボ」もございますのでお気軽にお問い合わせください。